年初以来,随着全球风险资产大涨,比特币也呈惊人走势:从去年四季度近3200美元的最低位一路飙升至当前逾8000美元的水平。即使当全球风险资产在5月出现巨震之际,比特币仍在持续上行。

在这波看似疯狂的价格攀升背后,各种驱动力量都无所不用其极——有持币大户的持续拉盘,有大跌后的抄底者,有对2020年比特币将减半且升值的笃信者,有在新型比特币期货将推出、各种区块链技术新闻刺激下的买家,也有规模不断攀升的海外对冲基金,甚至近期有交易所被盗7000个比特币的消息传出后,币价仍不跌反涨。去年此时,币圈感叹“凛冬已至”,眼下,币圈高呼“寒冬已过”。

据第一财经记者了解,自从2017年中国境内宣布关停比特币交易平台的指令后,境内已无交易所继续交易,且不少矿池也已经关停。部分交易所选择转战韩国、美国等地继续业务。当前,全球加密资产投资者中,海外人士占据主导且颇为活跃,但中国境内的参与者也并不鲜见,只是具体数字难以统计。本周一,区块链概念股大涨,涨停的包括新晨科技、广博股份。周三(5月15日)开盘,新晨科技再度涨停,广博股份涨幅达5%。

截至北京时间5月15日11:00,比特币的单位价格已达8025美元。然而,此轮加密资产的大涨仍仅限于比特币,不少其它加密资产仍萎靡不振,甚至有ICO频频出现腰斩破发的情况。这轮狂欢将何去何从?似乎当前的疑问更多于答案。

|

|

庄家、抄底者伺机而动

2017年9月,中国境内对加密资产交易进行了全面禁止,随后的几个月比特币价格出现反弹,一度在同年12月创下近20000美元的天价。随后,一场跌跌不休的噩梦便开始了。

去年四季度,全球风险资产出现了“投降式抛售”,比特币也同步下挫,最低跌至近3200美元附近。然而,今年以来,随着阴霾退散,全球股市都出现暴力反弹,这轮反弹比特币也并未缺席,且反弹幅度是美股的近5倍。

5月13日,全球金融市值蒸发逾1万亿美元,美股大跌近3%,投资者寻求避险,美债、日元、黄金纷纷走高,比特币也成了避险资金的去处,一举突破了8000美元大关。

“这轮大涨其实去年就有资金不断进场布局,持币大户或庄家也不在少数,此后就有更多人跟进炒作了。”达令智库内部人士对第一财经记者表示。

近一个月,还出现了“巨鲸扫货”的现象——某比特币钱包地址,扫货93947.12874454 个比特币,总计161笔交易数量。

其实从去年以来,海外的确有不少引人入胜的故事发生——去年10月16日,全球最大共同基金之一富达投资被报道正在推出一家独立公司,将专门致力于为机构投资者提供加密货币。据公开报道显示,富达数字资产已获取了自己的首批客户,并计划于2019年全面上市。

去年12月,Facebook 计划推出与一篮子法定货币锚定的加密货币的计划不胫而走,还准备将其应用在 WhatsApp 中,用于用户点对点之间发送和接受资金;今年5月,在推迟了几个月后,Bakkt宣布正在推进以实物结算的比特币期货产品,或将于7月进行测试。 消息传出后,比特币持续拉升,当日涨幅近13%。

而每一波消息后,都有持币大户不断拉抬币价。

更为奇怪的是,今年5月7日,全球交易量最大的数字货币交易所币安(Binance)的比特币热钱包被黑客盗走7000多枚比特币,价值逾4千万美元,约占币安持有比特币总量的2%。这一消息也未影响比特币的涨势。

“币安此后宣布进行全额赔偿,这反而拉升了市场买方力量,外加币安宣布关闭交易一周,这导致市场深度降低,因此价格更容易暴涨暴跌。”接近币安的交易所人士对记者表示。

加密资产对冲基金扩容

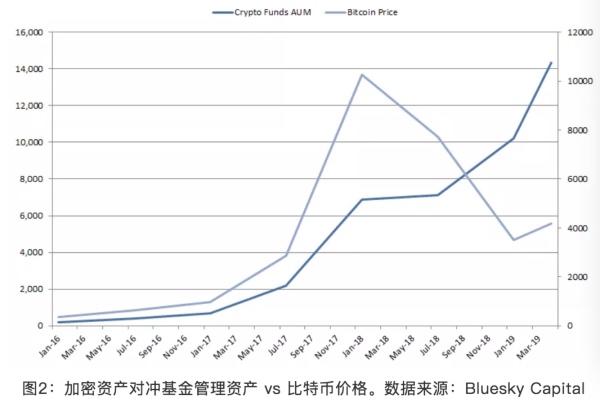

近期,除了国际炒家,机构的力量似乎也在比特币上加强。海外加密资产对冲基金在不断扩容,这带动了市场的活跃度。

有意思的是,尽管是2018年的熊市,但加密资产对冲基金的管理资产(AUM)并未随之下降。达令智库提及,Bluesky Capital的研究显示,加密资产基金的体量比传统基金要小的多,大多数都是少于1000万美金,而且只有5%的基金超过1亿美金。

|

|

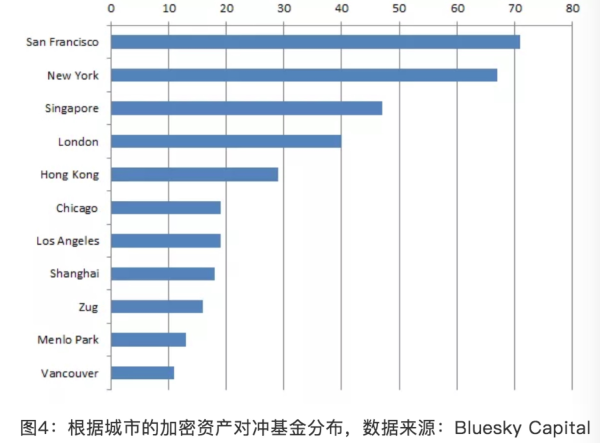

记者了解到,就加密资产对冲基金的区域分布而言,他们是全球分布的,而且基本上是出现在主要的大型金融科技中心,例如旧金山、纽约、伦敦和新加坡;同时,加密资产基金的体量比传统基金要小的多,大多数都是少于1000万美金,而且只有5%的基金超过1亿美金。

|

|

然而,颇为令人不解的是,如果以Eurekahedge加密资产对冲基金指数来体现加密资产对冲基金的绩效,再以比特币作为整体加密资产的代表,就2013年6月到2019年4月的表现来看,这两者的走势看似非常相似,这也使人怀疑加密对冲基金作为超额收益(alpha)产品的有效性。

近期,不乏国际大型机构开始兜售加密资产的“鸡精策略”。其核心就是,在全球经济下行、预期投资回报降低的背景下,在整个资产配置中间只要加一点点比特币,就能非常好的提升资产的风险回报——这好像是烧菜里加一点点鸡精。

币安研究院用大量的数据测算上述资产配置的最优解,但是到目前,最大的问题在于——整个测算都是基于历史数据,没人知道未来会发生什么。

此外,根据比特币的设计理论,比特币是一种通缩的货币,2020年是减半的时间。因此,上述机构也不断提及“减半必涨”的概念。但有质疑者提出——都说“减半必涨”,但是投资者真的敢再重仓加密资产吗?

有市场人士认为,之所以比特币此波领涨,因为它仍是加密资产大军的“鼻祖或灯塔”,海外自然也不乏笃信其背后技术(区块链)的人士,但剩下的众多劣质币仍仅是在炒作一个虚无缥缈的“美丽概念”,各界也认为,区块链技术仍需韬光养晦,不排除部分劣质币因比特币的崛起而被炒作,但最终仍无法摆脱出局的命运。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏